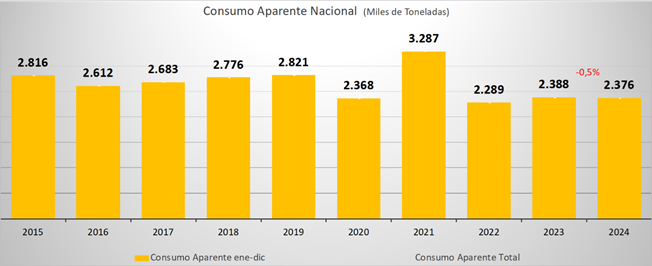

Con un crecimiento proyectado del 11% en el consumo de acero durante 2025 y proyecciones de inversión en construcción del 4,8% para 2026, ICHA refuerza la importancia de la reglamentación técnica para asegurar el cumplimiento normativo en un mercado donde tres de cada cuatro toneladas son importadas.

El sector acero en Chile cerró 2025 con señales claras de recuperación. Según datos del Instituto Chileno del Acero (ICHA), el consumo aparente creció un 16% entre enero y agosto respecto al año anterior, alcanzando 1,886 millones de toneladas y recuperando los niveles prepandemia. Para 2026, las proyecciones son igualmente favorables: la Cámara Chilena de la Construcción (CChC) estima un crecimiento del 4,8% en inversión, impulsado por infraestructura productiva (+13,6%) y vivienda pública (+11%), mientras que el consumo de acero alcanzaría 2,7 millones de toneladas.

Esta recuperación viene respaldada por avances normativos significativos. Durante 2025 el Instituto Nacional de Normalización aprobó y publicó la norma chilena NCh3334 para barras de refuerzo con soldabilidad mejorada, la NCh432 sobre cargas de viento para diseño estructural y la NCh2369 para estructuras industriales sismo-resistentes. Además, el Servicio Nacional de Aduanas reiteró las instrucciones para la importación de barras de refuerzo mediante la declaración jurada obligatoria que certifica el cumplimiento de la NCh204 para barras de refuerzo.

Verificación del cumplimiento normativo

En un contexto donde el 75% del acero consumido en Chile es importado —la proporción más alta de la última década—, ICHA destaca la importancia de verificar el cumplimiento de las normas técnicas chilenas en todos los proyectos. Un aspecto clave: los Mill Test Certificates (MTC) emitidos por siderúrgicas extranjeras no reemplazan la certificación establecida en la normativa chilena vigente, que debe ser emitida por laboratorios acreditados inscritos en el Registro del MINVU.

DATO CLAVE

La certificación NCh203 para acero estructural o NCh204 para barras de refuerzo es una verificación de tercera parte independiente respecto de las propiedades del acero estructural realizada por laboratorios acreditados por la institucionalidad chilena. Los Mill Test Certificates, en cambio, son decumentos emitidos por el propio fabricante. La normativa chilena exige la primera para garantizar la seguridad de las construcciones

Servicios de asesoría ICHA

Para acompañar al sector en este escenario de mayor actividad, ICHA ha reforzado sus servicios de asesoría técnica dirigidos a:

Mandantes: apoyo en la especificación de requisitos de acero en bases de licitación

Inspectores Técnicos de Obra: capacitación en verificación de certificaciones

Ingenieros y especificadores: orientación sobre normas técnicas actualizadas

Constructores: formación en fabricación y montaje conforme a NCh428

Distribuidores: información sobre diferenciación de productos certificados

Para consultas sobre asesoría técnica o información sobre normativa de acero estructural, contactar a ICHA a través de contacto@icha.cl